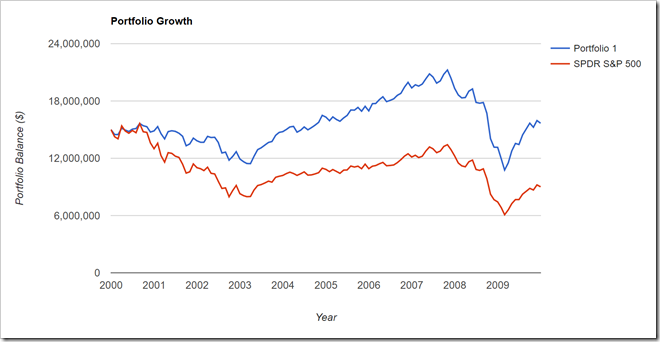

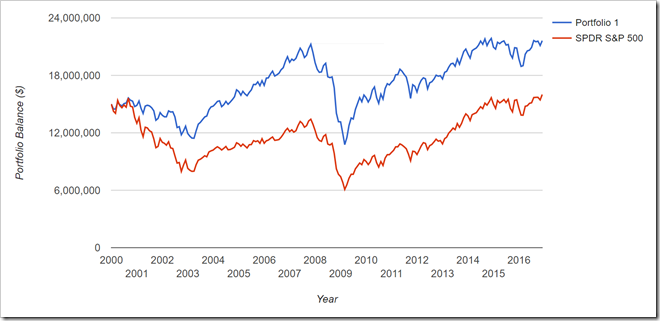

正確的資產組合可以讓你平安度過嚴重的市場崩跌,例如:2000年9月~2002年9月或2007年11月~2009年2月。

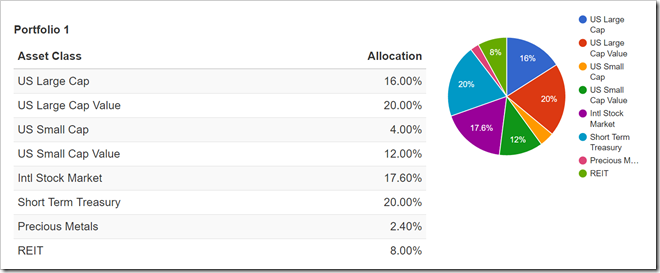

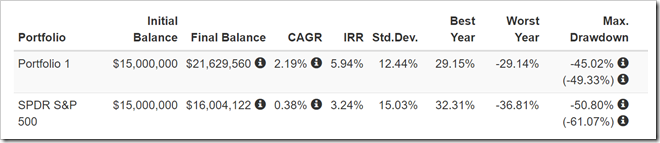

威廉.伯恩斯坦建議之資產組合 (【投資金律:建立獲利投資組合的四大關鍵和十四個關卡】,第 354 頁):

股票/債券比例 80%/20% (PS: 為降低ETF手續費,整合了外國股票及債券成兩支ETF)

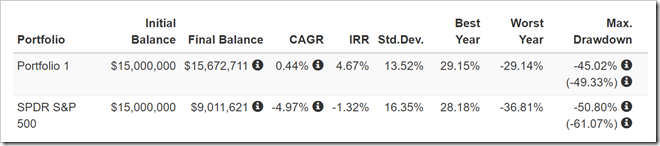

Backtest 參數設定:

- 開始時間:2000年1月

- 結束時間:2016年11月

- 初期投入資金:$15,000,000

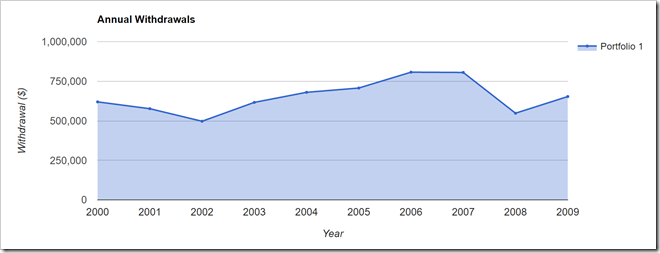

- 每年固定提取比例:4%

- 資產組合再平衡:每年一次

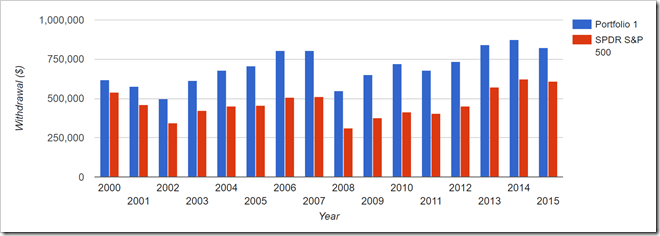

在那個可能是一輩子最糟糕的十年,每年依舊可以提取4%的資產,大約是50~75萬 (生活費)。

與股票市場 SPY (指數:標準普爾500) 相比,威廉.伯恩斯坦建議之資產組合可避免資產大幅縮水。

時間繼續向後走,走到2016年,資產組合之年化報酬率可維持在5.94%,而沒有債券、貴金屬或是房產等資產分散風險的純股票報酬率只有 3.24%。(尚未扣除通貨膨脹率)

另一個事實:使用威廉.伯恩斯坦建議之資產組合每年提取4%,大約是50~75萬,而未使用資產組合的純股票資產,每年提取4%,則大約只有 30~50萬。

每個精彩的瞬間,每杯柏克斯咖啡 接單後烘培,新鮮健康、容易沖煮、風味久遠 [廣告] 柏克斯咖啡 CoffeeBox